作者:加密韋馱

不知道大家是否有种感觉,听了不少对于ETH的FUD,都感觉没到点子上?既然技术、开发者基本面都很好,每一轮有挑战者也正常,为什么这一轮如此一蹶不振?

让我们用三盘理论从供需两侧潜入进去。

以太坊需求侧

以太坊需求侧可分为原生和外部两个因素。

原生因素指因以太坊技术发展,产生大量以ETH本位计价拆分盘从而推动对ETH的需求: 比如17年的ICO、20/21年的DeFi。 在这一轮行情中,按理说主叙事应该是L2和Restaking,然而就如我去年11月写的那样,L2生态项目与主链高度重合,无法够引起爆炸式的交投繁荣,而PointFi和Restaking,本质上是锁定ETH降低流动,而非让更多资产以ETH定价,甚至大型restaking项目的定价权如Eigen、Rez、Ethfi都在交易所(USDT本位),而不像上一轮YFI、CRV、COMP一样在链上(ETH本位) 只要没有大量新资产用ETH本位计价,用户就没有必要持有ETH。 另一个原生因素是EIP1559导致的燃烧机制。ETH主要功能是结算层,大型DeFi的清结算都发生在主链上。如今L2跟主链功能高度重合,导致大量该类需求都被分流去了L2,而这类交易导致的燃烧却只有原先的零头,削弱了对ETH的需求

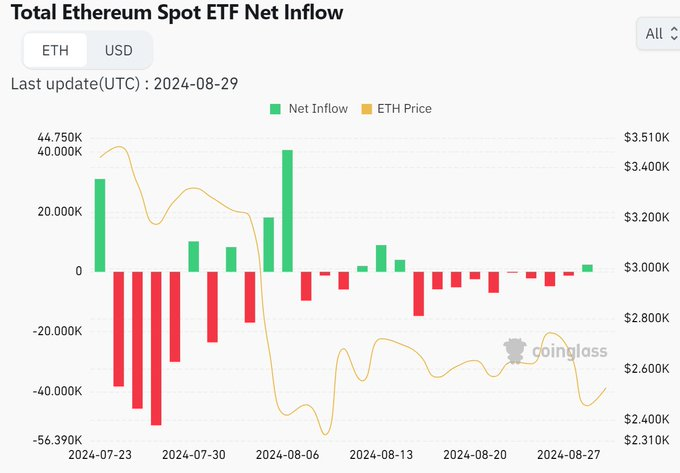

外部因素主要是生态外需求和宏观。宏观上上个周期是宽松周期,这个周期是紧缩周期 生态外需求上一轮是灰度信托,这一轮是ETF。但当年灰度是个貔貅,只能买入不能卖出。但ETF不一样,他可以进也可以出。 开通ETF已经一个月,目前总净流出已经达到了-140.83K,绝大多数都是通过灰度。这与BTC ETF开通至今都是净流入完全不同,相当于整个ETH的新旧鲸鱼都在通过ETF套现

理解以太坊的供给侧

以太坊本身是一个经典分红盘,不论是在POW时代还是POS时代,主要抛压来自新的产出,但为什么这一轮出现了问题?因为其产出成本结构

ETH POW时代 【2022年9月15前】

ETH的的产出逻辑跟BTC一样,是矿工挖矿产出

一个矿工获取ETH的成本构成:

1. 固定成本: 一次性不可退回的ETH挖矿投入,包括:

- ETH矿机成本

2. 增量成本: 随着参与挖矿的时间而增长的成本,包括:

ETH挖矿电费成本

ETH矿机的托管成本(包括矿场场租、人员、维保)

意外成本(包括罚没、灾害等不可抗力) 需要注意的是,这个成本是法币本位: 不论是固定还是增量成本,都需要用法币交,而且这个成本是不可退回的沉没成本。由于矿机寿命有限,矿机整个生命周期产出可以视为一个固定的量,每个ETH的获取成本= 金本位总成本/总ETH产出

这里就存在一个博弈: 当以太坊法币计价的市价低于获取成本(关机价),那么矿工就不会卖出,因为会亏本

而矿机推陈出新,每一代矿机都更贵。每一轮市场,挖矿竞争更加激烈,不仅产出在降低,难度在增加,连电费和托管费都水涨船高,由政府监管带来的压力随着行业扩大而变大。这意味着总增量成本变大了,变相的抬高了ETH地板价

但在POS时代,这个效应消失了

ETH POS时代 【2022年9月15后】

矿工角色消失,取而代之的是验证者,而获得以太坊产出,只需要把ETH质押到验证节点即可,ETH的产出成本变成了:

验证者: - 提供基础设施的费用(如人员、服务器)

质押者: - 质押ETH的机会成本 - 付给验证者的手续费 看到区别了么?

验证者虽然成本也是法币本位,但因理论上可以承载无限数量的ETH质押,也不存在矿机报废,所以他的ETH单位获取成本几乎可以忽略不计。而质押者除了机会成本,获取ETH产出根本没有法币成本,手续费也是币本位成本。因此不存在“关机价”,质押者不会像矿工那样维持ETH价格的下限,而是可以无限挖卖提。

即使我们认为质押以太坊的入场均价是上一轮的ETH平均价格,这样的机制也不可能不断抬高ETH的地板价,但是ETH是不断在增发的,只要新增以太坊数量为正,价格就不断会承压

ETH逃不出三盘: 今天的雷在2018年就已经埋下

这是一个悲伤的故事:

在2018年ICO时代的结尾,大量ETH计价ICO项目方无序砸盘ETH,最低砸到$100以下。从拆分盘角度来看,ICO时代拆分速率极高,但却没有DEX能用ETH本位计价交易套现。项目方只能砸盘ICO代币和ETH换USDT,最终导致ICO Beta收益骤减,机会成本高于持币,形成戴维斯双杀

也许是从18年ICO的经历太过惨痛,我们看到后来Vitalik也好,基金会也罢,不断地强调路线图、主叙事、正统性,从而形成了一批“核心圈”开发者、VC。DeFi Summer的成功更加强了这种体制固化 —— 让筹码集中到Eth Aligned的一致行动人手中而非每个人,从而防止无序拆分和无序抛压

然而这最终演变成了“to V创业”,“清真 = 高估值", 这导致了:

拆分速率过低: 能承接到可观流动性和资产的dev和盘子骤降

- 市场Beta跑不过竞对: “清真”和“攒局"导致高估值,让Beta收益弱于其他链

再加上L2削弱燃烧和POS带来的无成本抛压,抵消了以太坊核心为防止无序抛压所作的一切努力 ,最终酿成了今天的悲剧

从ETH的教训中你学到了什么?

1. 分红盘想要长治久安,就不要拍脑袋创新,切记形成金本位计价的固定成本和增量成本,且随资产流动性的提高,不断提高成本线,抬高资产价格下限。如果实在不会,再回去看看BTC成本模型

2. 做拆分盘降抛压只是缓兵之计,真正目的是让你的母币变成计价资产,让持有不依赖于母币本身的涨幅,从而扩大需求端和流动性